Anul 2023 și începutul anului 2024 au reprezentat pentru întreg sectorul bancar din România o perioadă plină de oportunități, în care băncile au reușit să își consolideze poziția financiară și cota de piață, potrivit unei analize publicate vineri de brokerul de investiții Tradeville.

”Inflația și dobânzile au fost cuvintele care au marcat anul 2023 în termeni macroeconomici, protagonistul recordurilor fiind sectorul bancar din România. Profitabilitatea industriei bancare a atins un nou record la finalul anului 2023, in timp ce rata creditelor neperformante atinge un minim istoric”, se arată în analiza citată.

Conform ultimelor date publicate de BNR, profitabilitatea sectorului bancar este în creștere, în timp ce solvabilitatea sitstemului este cu 2 puncte procentuale peste media UE, la 22,3%. Totodată, rata creditelor neperformante se situeaza la un minim istoric (2,3%), în timp ce gradul de acoperire cu provizioane (65,3%) plasează România într-o categorie de risc scăzut la nivelul Uniunii Europene.

Lichiditatea s-a îmbunătățit semnificativ în anul 2023, indicatorul de acoperire al necesarului de lichiditate (LCR) fiind de 281% la final de an, fata de 209% la finalul anului 2022. Prin urmare, au fost depășite cu mult limitele reglementate ce prevăd un nivel al LCR de 100% și pe cele ale mediei europene, care la finalul lunii septembrie 2023 marca o valoare de 167,3%.

Băncile cu acționariat majoritar autohton și-au întărit poziția pe piața până la finalul anului 2023, reprezentând astfel peste 34% din nivelul activelor bancare din Romania la nivel agregat.

Consolidarea profitabilității bancare este reflectată și de indicatorii privind eficiența utilizării capitalurilor și a activelor, ROE respectiv ROA înregistrând valori de 20,4% si 1,8% la finalul anului 2023, cu mult peste cele înregistrate la sfârșitul lui 2022 (16,4% ROE respectiv 1,5% ROA)

Creșterea dobânzilor pe fondul inflației încă ridicate și costul scăzut al riscului au alimentat profiturile băncilor la un nivel record în 2023, în creștere cu o treime față de anul precedent. Astfel, profitul net al sistemului bancar a atins borna de 13,7 mld. RON, în creștere cu 3,2 mld. RON față de 2022, în condițiile în care, în ultimul trimestru, așa cum se întamplă de regulă în segmentul bancar, profitul bancilor a fost mai mic decat cel înregistrat pe parcursul primelor 3 trimestre. Totodată, băncile au încheiat anul 2023 cu active nete totale în valoare de 803 mld. RON, în creștere cu 16,6% față de 2022.

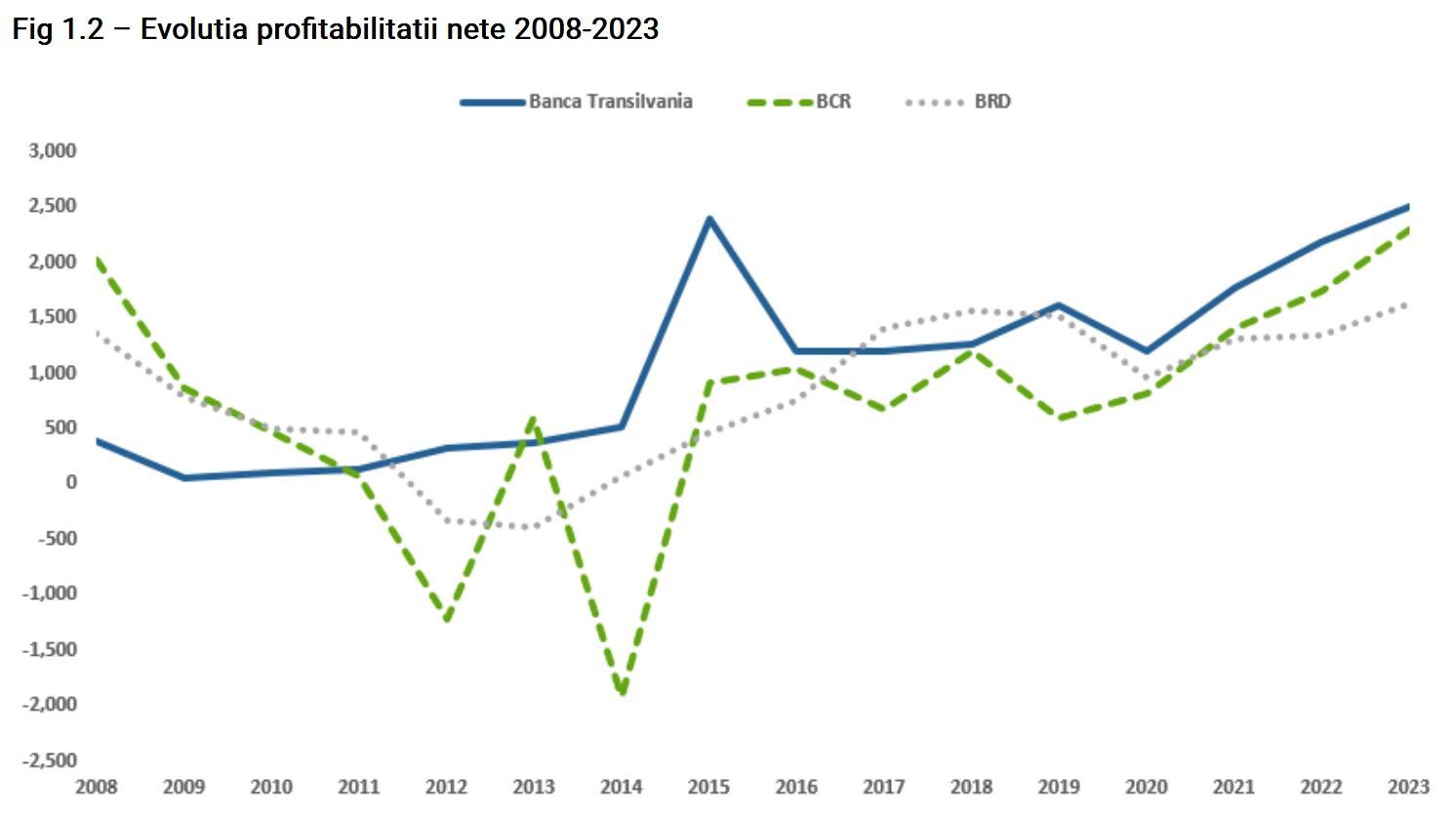

Cele mai mari 3 bănci din România dupa active, Banca Transilvania, BRD și BCR au raportat împreună un profit net în valoare de 6,4 mld. RON, reprezentând aproximativ 47% din întregul sistem bancar.În condițiile în care dinamica este una pozitivă față de anul precedent (+22% vs 2022), calculele demonstrează că ponderea în totalul profitabilității înregistrate de sectorul bancar este mai mică comparativ cu anii trecuți.

Conform datelor individuale, Banca Transilvania a reușit să își păstreze poziția de lider în ceea ce privește profitabilitatea, compania reușind în 2023 să depășească performanța record din 2015, înregistrând un profit net de 2,5 mld. RON (+14% vs 2022),

BCR a încheiat 2023 raportând în 2023 un profit net de 2,32 mld. RON (+33% vs 2022), în principal datorită unei performanțe operaționale îmbunătățite, susținute de un volum mai mare de business cu clienții.

BRD, banca deținută de Societe Generale, a înregistrat un profit net record de 1,63 mld. RON, în creștere cu 27% față de anul precedent.

UniCredit și Raiffeisen Bank au raportat de asemenea creșteri atât la venituri operaționale cât și la profitabilitate netă. Profitul net s-a majorat cu 44% vs 2022 în cazul Unicredit, până la 286 mil. EUR, în timp ce Raiffeisen Bank a marcat un avans semnificativ de +39%.

Unul dintre motivele principale care au sustinut performantele pozitive ale principalelor trei bănci din România a fost reprezentat de investițiile băncilor în digitalizare, permițând astfel un access crescut clienților la produsele și serviciile bancare prin utilizarea canalelor digitale.

Privind în ansamblu evoluția celor trei bănci, conform evoluției profitabilității, Banca Transilvania este singura insituție de credit care nu a raportat pierderi în nici un an de la criza financiara din 2008 până în prezent, cele două competitoare confrutându-se cu această situație.

Nu au lipsit nici achizițiile și consolidările pe piață în 2023, Banca Transilvania anunțând finalizarea tranzacției pentru OTP România pentru suma de 347,5 mil. EUR. Prin această achiziție, BT își va consolida poziția pe piața bancară autohtonă, la un nivel cuprins între 23 și 24%.

Cea de-a doua tranzacție ca importanță a fost reprezentaă de achiziția Alpha Bank Romania de către UniCredit Bank Romania, subsidiara grupului Unicredit, fuziune ce va propulsa banca pe pozitia a treia după active pe piața bancară, cu o cotă de aproximativ 12%, în fața BRD.

Conform Asociației Române a Bancilor, creditele noi acordate de băncile din România în 2023 au însumat 140 mld. RON, marcând un avans de 10,4% față de anul anterior. Dat fiind faptul că o parte dintre aceste credite au reprezentat refinanțări, soldul creditului privat s-a majorat cu 6,4% față de 2022.

Încrederea în moneda națională a condus la o pondere de 74,56% a creditelor noi acordate să fie în lei, restul de 22,44% fiind credite în EUR, contribuind astfel la reducerea riscului valutar.

În prima lună din 2024 piața interbancară a raportat un excedent de lichiditate record de 60 mld. RON (media zilnică), înregistrând cel mai mare nivel din 2012 până în prezent. Acest lucru se datorează în principal dobânzii ridicate la facilitatea de depozit oferită de BNR băncilor, care în prezent se situează la 6%. Astfel, se demonstrează reticența băncilor în acordarea de noi credite, demonstrat prin scăderea creșterii la nivel anual în 2023 comparativ cu 2022.

Pe tot parcursul anului 2023, piața interbancară a rămas pe surplus, de peste 29 mld. RON – medie zilnică. Nivelurile record de lichiditate pe piața interbancară din 2023 și din ianuarie-februarie 2024 au venit într-un context în care inflația anuală a oscilat în jurul a 14-15% în T1 2023, apoi a coborît treptat către 6,6% (la finalul anului 2023), cursul valutar a fost relativ stabil, iar dobânzile din piața interbancară au mai scăzut, însă intr-un ritm relativ lent.

V. B.