Datele BNR arată că o conversie a creditelor CHF la un curs istoric ar duce la pierderi de 5,7 mld. lei

Guvernatorul BNR Mugur Isărescu a afirmat vineri că băncile comerciale care au dat credite în franci elvețieni nu pot fi obligate prin contract să negocieze schimbarea termenilor de rambursare cu clienții, ci ”sunt obligate să negocieze de propria situație”.

”E obligația lor să evite un credit neperformant”, a afirmat Isărescu. Acesta a adăugat că băncile simt această responsabilitate în raport cu acționarii și cu ideea de profit. Mai ales în cazuri sociale, băncile ar trebui să arate ”responsabilitate și delicatețe”, a mai precizat guvernatorul.

Pe data de 15 ianuarie, francul elvețian (CHF) s-a apreciat cu aproximativ 20% față de euro și, implicit, față de leu, fapt care a pus o presiune financiară mare asupra celor 75.000 de debitori care au credite bancare în această monedă. De atunci, debitorii, politicienii și creditorii încearcă să vină cu soluții, interesele fiind divergente.

BNR susține că problema trebuie rezolvată prin negocieri directe între clienți și bănci. Soluțiile care ar păstra echilibrul economic pot fi din următoarea gamă, prezentată și joi seara, printr-un comunicat:

– conversia creditelor din CHF în lei cu un discount negociat și suportat de bancă,

– reducerea temporară a ratei dobânzii la creditele în CHF pentru a compensa efectul aprecierii CHF;

– soluția fiscală, prin aplicarea ”Electoratei” – deduceri fiscale pentru datornici și recuperarea banilor la buget din creșterea consumului.

BNR a prezentat o analiză complexă a situației creditelor în CHF. Principalele elemente ale analizei și declarațiile lui Mugur Isărescu:

- Mișcarea francului a fost un șoc major. Cea mai bună abordare este să lași lucrurile să se așeze, pentru că pot să apară replici. Nu e bine să se lucreze sub emoție puternică și în pripă.

- BNR nu poate să intervină pe cursul CHF/leu direct. Probema este că în lumea de astăzi se face arbitraj instantaneu, în timp real, pe 0,001%. ”Apeşi pe un buton şi platformele de tranzacţionare echilibrează cursurile. Cum să funcţioneze o diferenţă de 20%?”.

- BNR ar putea readuce cursul CHF/leu la 3,70 dacă ar aduce cursul euro/leu la 3,70, dar ar fi consecințe dezastruoase. S-ar reduce veniturile exportatorilor cu 20%, ar fi afectată creșterea economică, intervenția în piață ar costa câteva miliarde de euro din rezerve, iar costurile de împrumut pentru stat (CDS) ar crește.

- Nu se pot interzice creditele în franci elvețieni, pentru că am încălca libera circulația a capitalurilor, o condiție a apartenenței la UE.

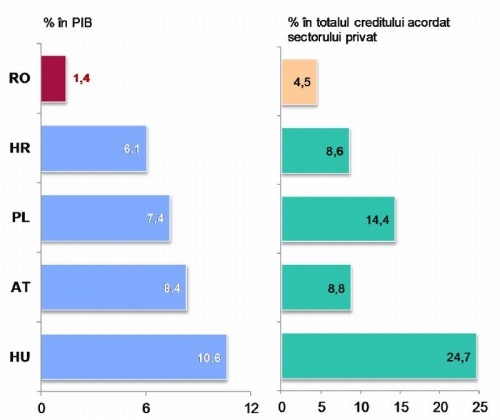

- Ponderea totală a creditelor CHF în PIB este de 1,4%, în Polonia este de 7,4%. Sunt 75.412 debitori, în Polonia sunt 500.000.

- 50% din debitorii din România au venituri lunare sub 1.500 de lei. Există grupuri sociale vulnerabile, nu este o grupare omogenă.

- În primele 11 luni sin 2014, sistemul bancar din România a avut pierderi de 3,58 mld. lei.

- Dacă băncile ar fi obligate prin OUG să facă o conversie a creditelor CHF la cursul istoric, pierderile ar fi de 5,7 mld. lei (0,8% din PIB). Dacă s-ar face la un curs mediu lunar, pierderile ar fi de 3,2 mld. lei (0,4% din PIB). Aceste pierderi ar fi suportate de bănci din capitalul social sau din banii deponenților, ceea ce ar duce la o criză a sistemului bancar.

- Dacă s-ar face conversia la cursul istoric pentru creditele în CHF și euro, pierderile ar fi de 9,8 mld. lei (1,4% din PIB).

- Se spune că debitorii sunt la mâna băncilor. Dar băncile sunt la mâna depozitarilor. 7-8 milioane de români au 12 milioane de depozite. De la depozite apar crizele. Soluțiile nerealiste sunt nocive și pentru creditori, și pentru bănci și pentru economie.

- Băncile au acceptat principiul de burden-sharing (împărțire a poverii). Fiecare bancă are altă marjă de manevră.

- Ponderea creditelor CHF, în comparație cu Croația, Polonia, Austria, Ungaria