Două lucruri în viață sunt sigure: moartea și impozitele. Pe cele din urmă, românii se pare că le iau mai în serios decât multe țări occidentale. Cu peste 22.000 de angajați, Fiscul român asigură un inspector fiscal pentru fiecare 863 de cetățeni. Comparativ, Fiscul american are abia câte un angajat la fiecare 3.558 de cetățeni, adică de peste patru ori mai puțini față de ANAF.

În urmă cu doi ani, numărul angajaților Autorității Naționale de Administrare Fiscală a scăzut, pentru prima dată din 2009 încoace. Un record pozitiv, la prima vedere. Totuși, scăderea a fost infimă: de la peste 23.000 de angajați, Fiscul român numără astăzi în jur de 22.500 angajați.

Este un număr uriaș și în termeni absoluți, dar și raportat la populația oficială a României. Dacă ne uităm la puternicul Internal Revenue Service (IRS) din Statele Unite ale Americii, vedem că fiscul american numără în jur de 93.500 de angajați. Însă asta la o populație totală de 333,3 milioane de locuitori. România, cu ai săi 19 milioane de locuitori numărați la recensământul din 2021, ar trebui să aibă în jur de 5.300 de angajați ai ANAF, dacă am păstra proporția. Apoi, în SUA funcționează 33,2 milioane de firme (includem aici toate formele de organizare, printre care și contractorii privați – echivalentul PFA-urilor), ceea ce înseamnă că fiecărui angajat al fiscului american îi revin 354 de firme. În România există 1,1 milioane de firme (SRL și SA) și alte 430.000 de Persoane Fizice Autorizate (PFA). Adică unui inspector fiscal român îi revin 66,6 societăți de monitorizat și verificat – de cinci ori mai puține decât are „omologul” său american.

Cei 22.500 de angajați ANAF îi au „în spate” și pe cei aproape 2.100 de angajați ai Ministerului Finanțelor Publice. Încă o comparație: Ministerul Transporturilor are, conform celor mai recente date, mai puțin de 500 de angajați.

Cifrele devin cu atât mai stridente cu cât România rămâne „campioana” Uniunii Europene la evaziune fiscală, cu o economie neagră împământenită, iar gradul de colectare a impozitelor la bugetul de stat este unul dintre cele mai mici din blocul comunitar.

Eșecul ANAF, argument pentru păstrarea posturilor

Însă discuția despre o eventuală reformare a ANAF, unul dintre cele mai bine dotate aparate bugetare din România, este rapid dusă în derizoriu la București. Tocmai faptul că „armata” de angajați ai Fiscului din România nu reușește să crească gradul de colectare a impozitelor și să combată evaziunea este argumentul suprem al celor care susțin că instituția trebuie să rămână la actualele dimensiuni, dacă nu chiar să crească.

În schimb, factorii de decizie politică de pe malurile Dâmboviței, în frunte cu Marcel Boloș, ministrul Finanțelor Publice, se concentrează pe introducerea unor noi sisteme, care de care mai digitalizate sau mai inedite, pentru a veni în ajutorul inspectorilor fiscali.

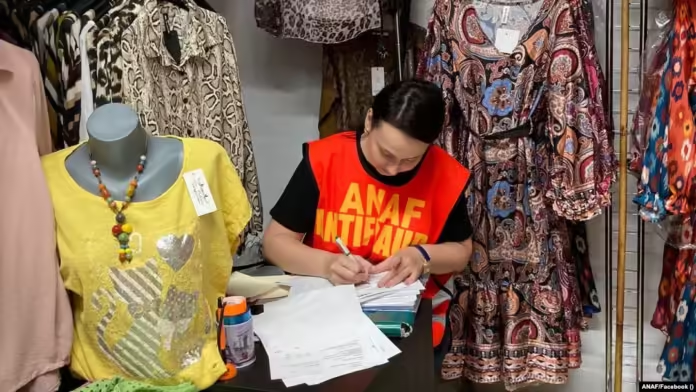

Din categoria ideilor insolite, planul de a înarma ofițerii antifraudă, pe care Boloș l-a vehiculat în urmă cu câteva luni, este greu de depășit. Până la urmă, „armele” inspectorilor fiscali au rămas agenda și pixul, dar asta mai degrabă datorită presiunii publice și mediatice stârnite de idee.

Iar formulele digitale de sprijin al ANAF rămân, deocamdată, în logica Meșterului Manole: toate sistemele anunțate ziua se prăbușesc – deseori la propriu – o zi mai târziu, când contribuabilii, angajatorii și contabilii demonstrează că sistemele nu doar că nu îi ajută, ci sporesc birocrația.

Concret, toate inițiativele anunțate cu mare fast în ultimii doi ani – e-Factura, e-TVA, e-Transport – au mutat povara „dosarului cu șină” și a „copiei autentificate” de pe umerii inspectorilor fiscali tot către angajatori și contabili, obligați acum să facă slalom printre reglementări noi, obligatorii și mai ales nefuncționale.

e-ANAF, haos generalizat

Să le luăm însă pe rând. e-Factura a fost introdusă de la începutul anului. Deși sistemul prezintă în continuare lacune grave, întârzieri și timpi lungi de soluționare a neconcordanțelor, asta nu l-a descurajat pe Marcel Boloș să-l facă obligatoriu pentru toate firmele de la 1 iulie 2024.

Una dintre principalele probleme rămase încă în aer cu privire la operarea în sistemul e-Factura este accesul în SPV (Spațiul Virtual Privat) al persoanelor juridice care nu sunt rezidente în România. Acestea sunt obligate să încarce și să primească facturile în e-Factura, însă nu există angajați în România care să poată face asta. Povara cade, astfel, pe umerii contabililor – și este vorba inclusiv de firme care au sute de facturi pe lună.

Apoi, faptul că e-Factura depinde de accesul în Spațiul Virtual Privat creează, de asemenea, o altă serie de probleme interne pentru angajatori. În prezent, accesul la SPV este universal pentru persoanele autorizate. În cazul unei firme, accesul la SPV revine în cele mai multe cazuri administratorului societății și contabilului. Însă când vorbim de firme cu un volum mare de lucru și, prin urmare, sute de facturi, este puțin probabil ca o singură persoană să reușească să le încarce și să le urmărească pe toate în e-Factura. Așadar, este nevoie de împuternicirea altor angajați pentru accesul în SPV-ul firmei.

Însă în acest fel, persoana respectivă capătă acces la toate documentele financiare și comunicările dintre firmă și ANAF, putând interveni în orice moment asupra acestora. Companiile și contabilii au cerut ANAF introducerea unui acces „granular” sau progresiv în SPV, astfel încât o persoană autentificată doar pentru a încărca facturi să nu aibă acces și la bilanțurile companiei, spre exemplu. ANAF a anunțat, în urmă cu patru luni, că analizează oportunitatea introducerii unui astfel de acces diferit în SPV. De atunci, nu a mai dat nicio actualizare cu privire la această problemă.

Cererile angajatorilor așteaptă în „tăvița” ANAF de patru luni

O altă funcție importantă cerută de administratorii firmelor și contabili este posibilitatea de a marca drept „citite” sau „descărcate” facturile care au fost deja procesate. În prezent, atunci când platforma e-Factura este deschisă, ea listează toate facturile fără a fi diferențiate, operatorii fiind nevoiți să-și păstreze o evidență personală pentru a nu deschide aceeași factură de mai multe ori. Similar, e-Factura nu permite descărcarea mai multor facturi o dată, ci doar câte una individual, ceea ce „mănâncă” foarte mult timp, se plâng contabilii și angajatorii.

Ambele solicitări rămân însă la stadiul de „analiză” la ANAF, până când instituția se va lămuri dacă este nevoie să le introducă. Toate acestea pe lângă problemele „uzuale” precum dificultăți tehnice la încărcarea/descărcarea facturilor atunci când platforma este suprasolicitată.

În cazul e-Transport, problemele semnalate sunt și mai multe. Utilizatorii trebuie să parcurgă foarte mulți pași până reușesc să obțină codul de transport. Deseori, până când reușesc să completeze toate câmpurile obligatorii (datele de identificare ale ambelor firme, cu adrese ale sediilor sociale dar și ale punctelor de lucru/preluare/descărcare, conturi bancare, reprezentanți legali, coduri de identificare și mai ales detalii despre colete care trebuie să includă coduri unice pentru fiecare produs, precum și descrieri care să includă numele produsului, greutate și dimensiuni), sesiunea expiră, utilizatorul este de-logat din platformă și pierde toate câmpurile completate, fiind obligat să ia de la capăt toată procedura.

Antreprenorii se plâng că, uneori, obținerea unui cod în e-Transport, mai ales dacă vorbim de un traseu internațional, durează și câteva zile.

În privința e-TVA, lucrurile stau și mai grav. Inițiativa a scos contabilii în stradă în urmă cu două săptămâni, aceștia explicând că prevederile nu doar că îi vor bloca zile întregi în fiecare lună pentru a respecta noile cerințe, însă faptul că formularele sunt pre-completate (pe baza calculelor și estimărilor făcute de inspectorii ANAF) îi va obliga în fiecare lună și în fiecare trimestru să depună declarații și documente rectificative – asta deși ei nu le completează greșit, ci doar pentru a „rectifica” ceea ce Fiscul estimează greșit de la bun început.

O altă prevedere din ordonanța guvernamentală care reglementează e-TVA era schimbarea momentului în care o firmă face plata Taxei pe Valoare Adăugată. Concret, o firmă care emite o factură în luna iulie, cu TVA inclus, plătește acum TVA către stat atunci când încasează factura respectivă. Acum, guvernanții voiau ca firmele să vireze TVA către stat imediat ce emiteau factura, chiar dacă aceasta nu era încă încasată. Măsura a fost deocamdată amânată.

Și totuși, impozitele cresc

Conform datelor compilate de OECD (Organizația pentru Cooperare și Dezvoltare Economică), Fiscul român strânge, anual, taxe și impozite în valoare de 26% din Produsul Intern Brut (PIB). Comparativ, autoritățile fiscale din Danemarca și Suedia colectează echivalentul a 46% din PIB-ul aferent fiecăruia dintre cele două state. Problema este că, în România, taxele și impozitele strânse de ANAF reprezintă aproximativ 87% din veniturile totale ale statului. În alte țări, veniturile la bugetul de stat sunt suplimentate din investiții sau profiturile companiilor publice.

Așadar, faptul că România are unul dintre cele mai scăzute grade de colectare a impozitelor îi lovește în plin pe guvernanți, rămași fără bani la buget. Conform unui studiu internațional realizat de Visa și compania de consultanță Kearney, economia neagră și evaziunea fiscală din România aduc pierderi anuale de 30,1% din PIB – adică mai mult 100% din ceea ce colectează Fiscul. În general, analiștii români estimează evaziunea fiscală undeva între 35-40% din PIB.

Cel puțin la nivel teoretic, toate aceste sisteme introduse în sprijinul ANAF și bazate pe digitalizare au ca scop nu doar eliminarea birocrației (deși deocamdată hârtiile au fost mai degrabă înlocuite cu dificultăți tehnice și erori informatice), ci mai ales lărgirea bazinului de impozitare și creșterea gradului de colectare a taxelor și impozitelor la nivelul de stat.

Astfel, veniturile la bugetul de stat ar crește organic doar prin colectare sporită. În general, cele două căi tradiționale de a crește încasările statului sunt fie creșterea colectării, fie creșterea impozitelor și taxelor. Prima variantă este cea recomandată de cei mai mulți economiști, care argumentează că păstrarea unui nivel moderat al taxelor și lărgirea bazinului de impozitare este mult mai eficientă decât creșterea taxelor – măsură care nu doar că sugrumă mediul de afaceri, ci devine motiv de încurajare a evaziunii. Cu cât impozitele sunt mai mari, cu atât companiile vor fi tentate să găsească metode de a le eluda.

În paralel cu e-Factura, e-Transport și e-TVA, Boloș va anunța, până în toamnă, un nou calup de creșteri de taxe și eliminarea unor facilități fiscale. Principalii vizați sunt cei care activează în domeniul IT, atât ca angajați cât și cei care taie factură prin SRL-uri și microîntreprinderi. În prezent, pentru angajații din IT, angajatorii nu trebuie să plătească contribuții de sănătate și de asigurare socială. Măsura a fost introdusă în urmă cu mai bine de un deceniu, când România încă se zbătea pentru a se impune ca punct fierbinte pe harta furnizorilor de servicii IT din Europa. Acum, când statutul României este bine cimentat în domeniu, iar salariile specialiștilor IT pornesc de la aproximativ 10.000 de lei net (adică de patru ori mai mare decât salariul minim net din România), guvernanții vor să elimine această facilitate.

Însă pentru a crește încasările la bugetul de stat, guvernanții iau în calcul să elimine această facilitate și pentru angajații din industria alimentară și agricultură, unde penuria de angajați este binecunoscută. Totodată, eliminarea unei serii de facilități fiscale este periodic luată în calcul și pentru sectorul construcțiilor. Toate aceste trei sectoare sunt printre cele mai afectate de lipsa forței de muncă, mai ales în contextul fenomenului emigrației.

Elena Cristea